相続財産がたくさんあることは素晴らしい一方で、相続税の負担や煩雑な手続きに悩むこともあるでしょう。

この記事では、相続税を減らすためのポイントを解説した上で、ポイントに沿った具体的な節税対策の方法をご紹介します。

税金って難しそう…という方でも理解できるよう丁寧に解説しているので、ゆっくり読み進めてみてください。税金に関する知識を身につけ、賢く遺産相続をしましょう。

INDEX

そもそも相続とは?

相続とは、故人が所有していた財産を、配偶者や子どもなどが引き継ぐことを指します。具体的には、亡くなった人が持っていた預貯金、不動産、株券などの財産と、借金などの負債を受け継ぐことです。相続において、故人は「被相続人」と呼ばれ、財産を受け継ぐ人々は「相続人」と呼ばれます。つまり、相続は、「被相続人」から「相続人」へ財産が引き継がれることを意味します。残された家族に負担をかけないためにも、生前に相続に備えた対策を考えておくことが大切です。

相続対策とは「相続税対策」と「争族対策」

自分が亡くなった後、遺族に円満な形で相続をしてもらうための対策を相続対策といいます。具体的には、「相続税対策」や「争族対策」が含まれます。

相続税対策とは相続税の節税をすること

相続する遺産の総額が「3,000万円+600万円×法定相続人の数」を超える場合、相続税の課税対象となり相続税の申告が必要になります。実際に納める税額は遺産総額により異なりますが、生前にあらかじめ相続財産を少なくしておけば税額を抑えることが可能です。

つまり相続税対策は、遺産の総額を減らしたり基礎控除額を増やしたりするといった工夫で相続税を節税する対策のことをいいます。

家族同士が揉めないよう争族対策をしておく

遺された家族同士が不仲だったり、不動産など分割が難しい財産があったりすると家族間でもめ事が起きる可能性があります。そのため、争族対策として自分の死亡後に相続が原因で家族同士が争わないよう工夫をすることが大切です。

相続税を減らすためのポイントは主に3つ

相続税とは、被相続人(亡くなった人)の財産を相続する際に発生する税金のことです。

遺産総額に応じて相続税が決められ、相続人に納税の義務が発生します。

相続人にたくさんの財産を残せたとしても、場合によっては相続税の負担に苦しむこともあります。相続税の負担を少しでも軽くしながら、たくさんの財産を残すためには、生前から相続税対策を進めておくことが大切です。

相続税対策にはさまざまな方法がありますが、まずは相続税を減らすポイントとして次の3つが挙げられます。

- 遺産総額を減らす

- 基礎控除額を増やす

- 税制度や相続に関わる制度を利用する

遺産総額を減らす

相続税は、財産の評価額の総額に対して課税されます。この評価額の総額を減らすことで相続税を抑えられるのです。

とはいえ、相続税対策のために相続財産を安易に減らしてしまうことはおすすめできません。

相続税対策としての財産の評価額の総額は減らしつつも、相続人が本来相続する財産を減らさないようにすることが重要です。

相続額を減らす方法の例として生前贈与が挙げられます。

また、相続財産自体は減らさずに評価額を減らすという方法もあります。仮に1億円の財産を持っていたとしても、評価額が7,000万円であれば、7,000万円が相続税の課税対象となります。

このように、実際の財産の価値よりも評価額を抑えることで相続税対策となるのです。

基礎控除額を増やす

基礎控除とは、相続税の対象となる評価額から差し引く金額のことをいいます。

相続税には、基礎控除として「3,000万円+(600万円×法定相続人の人数)」という基礎控除があります。

例えば法定相続人が3人の場合、基礎控除額は以下の通りです。

基礎控除額=3,000万円+(600万円×3人)=4,800万円

この場合、遺産の評価額から4,800万円を差し引いた額に対して相続税が課せられます。基礎控除額が大きければ、それだけ相続税も抑えられます。

税制度や相続に関わる制度を利用する

相続税にはさまざまな控除や特例があり、上手に活用することで相続税を抑えることができます。どのような控除や特例があるのかを理解しておくことが重要です。

ここからは、これら3つの相続税対策の方法を詳しく解説していきます。

相続税対策の方法①:遺産総額を減らす

一つめの相続税対策として、相続税が課せられる遺産総額を減らす方法を解説します。

遺産総額を減らすためには、「遺産総額自体を減らす」「評価額を下げる」という選択肢があります。

具体的な相続税対策方法としては以下のようなものがあります。

- 生前贈与をする

- お墓や仏具を生前に買う

- 所有している土地に賃貸アパートを建てる

- タワーマンションを買う

- 不動産などの資産を現金化する

- 保険の非課税枠を使う

- 子どもや孫に保険をかける

- 保険金を一時所得として受け取る

- 相続税申告のための税理士報酬を前払いする

生前贈与をする

生前贈与とは、生きているうちに個人の財産を別の個人に無償で譲り渡すことです。渡す側に「譲った」、もらう側に「もらった」という意思表示があることで生前贈与が整理します。

生前贈与を活用することで、相続税の対象となる相続財産を目減りさせることが可能です。

また、生きているうちに財産を譲れるため確実に希望する相手に渡せられるというメリットもあります。

ただし、生前贈与すると「贈与税」が課せられる点に注意が必要です。贈与税は、贈与した財産に応じて課せられ、贈与された側に納税の義務があります。贈与税を考慮せずに贈与してしまうと、場合によっては相続税よりも高い贈与税がかかり、相手とって負担となる可能性もあります。

基本的な贈与税は「暦年課税」として課税されます。

1月1日から12月31日(暦年)の贈与合計額から基礎控除を差し引いた額に対して課税されます。

暦年課税の贈与税=(1年間の贈与財産の合計額-110万円)×贈与税の税率

| 贈与税(暦年・直系) | 税率 | 速算控除額 |

|---|---|---|

| 200万円以下 | 10% | 0円 |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1000万円以下 | 30% | 90万円 |

| 1500万円以下 | 40% | 190万円 |

| 3000万円以下 | 45% | 265万円 |

| 4500万円以下 | 50% | 415万円 |

| 4500万円超 | 55% | 640万円 |

暦年課税の基礎控除は110万円です。年間の贈与額を110万円以内におさえれば、贈与税は課せられません。

しかし、贈与額の合計は受け取った人を基準に計算します。

父から100万円、母から20万円贈与を受けると合計120万円となり10万円は贈与税の対象となるので注意しましょう。

また、贈与税にはさまざまな特例や控除があるので、上手に活用することが大切です。

参考元:No.4408 贈与税の計算と税率(暦年課税)|国税庁

相続時精算課税制度を利用する

贈与税の課税方法には、「相続時精算課税制度」という方法もあります。

相続時精算課税制度では、最大2,500万円が贈与財産から差し引かれるのです。

相続時精算課税制度の贈与税=(贈与財産合計-2,500万円)×税率

2,500万円を超えた額に、一律20%の税率で贈与税が課せられます。一度にまとめて高額な贈与をする場合に有効でしょう。

しかし、相続時精算課税制度を利用して贈与した財産は相続財産に加算され、相続税の対象となります。加算して計算した相続税から、すでに支払った贈与税額を控除した額を納税しなければいけません。

また、相続時精算課税制度を一度利用すると暦年課税には変更できません。

父からは相続時精算課税制度、母からは暦年課税ともらう相手毎に制度を使い分けることは可能なので、贈与税と相続税を計算してどちらを利用した方がよいか検討することが大切です。

教育資金贈与信託を活用する

教育資金として贈与する場合、一定の条件を満たせば最大1,500万円までが非課税となります。

- 親や祖父母から30歳未満の子や孫への贈与

- 教育資金口座を開設し、金融機関を経由して贈与が必要

上記のような条件を満たすことで、教育資金として非課税で贈与できます。

収益のある不動産を生前贈与する

マンションやアパートなど収益性のある不動産を所有している場合、不動産を生前贈与することも有効です。

相続財産を減らせるだけでなく、不動産から発生する家賃などの収益も受け取った人の財産になるので、将来他の財産を相続した時の相続税の足しにもなるでしょう。

また、将来値上がりが予想される不動産も、早い段階で相続時精算課税制度を利用して生前贈与しておくことも相続税対策となります。

相続時精算課税制度を利用した贈与財産は、贈与時点の評価額で相続時に加算されます。

評価額が低いうちに贈与しておけば、相続税の負担を小さくできるでしょう。

住宅取得資金贈与をする

住宅購入用の資金を贈与する場合、最大1,000万円を非課税で贈与可能です。親や祖父から20歳以上の子または孫へ住宅購入・増改築の費用として贈与した場合に、適用できます。

ただし、適用できる住宅の種類や契約に規定があるので、事前に確認するようにしましょう。

参考元:No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

寄付をする

生前に特定の団体などに寄付することで、相続財産を減らせるだけでなく所得税の優遇を受けることも可能です。寄付金は寄付金控除の対象となるため、所得税課税対象額を減らせられ所得税・住民税の軽減効果を見込めます。

ただし、どこに寄付してもいいわけではないので注意が必要です。

寄付金控除の対象となる寄付先には定めがあるため、希望する寄付先が控除の対象かは事前に確認しておきましょう。

お墓や仏具を生前に買う

お墓や仏具は祭祀財産となり、相続税の対象外です。

具体的には、次のようなものが対象となります。

- 墓地や墓石

- 墓碑や墓標

- 日常的に使用する祭具(神棚・神具・仏壇・位牌など)

これらの祭祀財産を生前中に購入することで相続財産を減らすことができ、遺族が購入する手間や費用も省けます。

ただし、祭具は日常的に使用されるものである点に注意が必要です。金でできているものや骨董価値のあるようなものでは非課税とならない可能性があります。

また、ローンを組んで購入した場合、死後にローン残債があっても債務控除の対象とならない点にも注意が必要です。住宅ローンなどの残債は債務控除の対象となるため相続財産から差し引けますが、お墓などの非課税財産の残債は対象外となります。

祭祀財産を購入する場合は生前中に支払いを終えるようにしましょう。

所有している土地に賃貸アパートを建てる

土地を所有している場合、その土地に賃貸物件を建設することで土地の評価額を下げることが可能です。

賃貸用の物件が建設されると、土地の所有者は土地を自由に活用できなくなるため、土地の評価額が下がるのです。地域や面積によっても異なりますが、おおむね50%程評価額を下げられるため、相続税の軽減が見込めるでしょう。

タワーマンションを買う

不動産を活用して相続財産を減らす方法の一つに、タワーマンションの購入も挙げられます。

通常、マンションは相続税評価において低層階・高層階の区別がありません。そのため、実際に価値の高い高層階を所有していても低層階と同じ評価額で相続税が計算されるという特徴があります。

ただし、タワーマンションを利用した節税対策には2点注意が必要です。

一つめは、タワーマンションを購入する場合は購入する階数によって固定資産税が異なる点です。

2017年(平成29年)の税制改正で、タワーマンションでの部屋の階数によって固定資産税などに差を設けるようになるという変更がありました。そのため、高層階は低層階に比べて固定資産税が増額することになります。この改正は2018年4月(平成30年度)以降に課税がされるようになったタワーマンションに適用されています。

しかし、2017年の税改正による階数ごとの固定資産税額の差は約10%です。そのため、固定資産税の金額を考慮したとしても、相続税の財産評価では高層階になるほど相続税の節税効果は高くなることに変わりはありません。

二つめは、追徴課税される可能性がある点です。

相続が発生する直前にタワーマンションを購入しているなど、「いきすぎた節税」であると認められた場合には、追徴課税をされることもあります。

相続税対策としてタワーマンションの購入を検討している場合は、物件の条件や購入金額について税理士などの専門家に相談するようにしましょう。

また今後、税制が変わる可能性もあるため、最新の情報を確認することが重要です。

不動産などの資産を現金化する

不動産の評価額と時価の差を活用して相続税を減少させる効果がありますが、実際の相続税は現金一括での納税が必要です。

そのため、不動産があっても現金がなければ相続税を納められない可能性があります。特に別荘や山林などの不動産は、相続税が高額になるだけでなく相続後の活用や相続時の分割も難しいので、売却して現金化しておくことをおすすめします。

また、自宅の場合は、特例を利用して相続税を抑える方法もありますが、そもそも相続人が住む予定がない、相続人が複数いて分割が難しいケースも珍しくありません。不動産を現金化すれば相続税の納税に利用できるだけでなく、相続財産も公平に分割できるでしょう。

とはいえ、自宅を現金化してしまうと自分が住む家を手放さなければなりません。

そのような場合は、リースバックという方法がおすすめです。

リースバックとは、自宅を売却し新しく賃貸契約を結んでそのまま住み続ける「売却+賃貸」という方法です。リースバックであれば、自宅を売却してまとまった資金を得られ、その後も慣れ親しんだ自宅に住み続けられます。賃貸契約となれば家の所有権はなくなります。自宅は相続財産とならないため相続人が自宅の処分に困ることもないでしょう。

[関連リンク]

リースバックの仕組みとは?メリット・デメリットや流れ、注意点をわかりやすく解説

保険の非課税枠を使う

相続財産の控除として保険の非課税枠があります。死亡保険金は、受取人の資産となるため相続税の対象です。

しかし、死亡保険金には非課税枠があり、非課税額を差し引いた額が相続税の対象となります。

保険の非課税枠=500万円×法定相続人の人数

仮に法定相続人が3人の場合は、1,500万円までが非課税となるのです。非課税の範囲内の保険に加入することで、自分に万が一のことが起こった場合にも遺された家族の支えとなるでしょう。

参考元:No.4114 相続税の課税対象になる死亡保険金|国税庁

子どもや孫に保険をかける

保険の活用として、子どもや孫に保険を掛けて保険料を支払う方法もあります。

生命保険の場合、相続税の評価額は解約返戻金の金額です。

解約返戻金の金額が低いうちに相続させることで、相続税が抑えられ相続人は残りの保険料を支払うことで保険契約を継続できます。また、解約返戻金が上がったタイミングで解約すれば保険ではなく現金(解約返戻金)として受け取ることができます。

生前贈与で大金を子どもや孫に贈与すると無駄遣いするのではないかという不安がある場合、保険をかけることで贈与しておくことが有効でしょう。

保険金を一時所得として受け取る

生命保険の場合、非課税枠を活用することで相続税を抑える方法をご紹介しましたが、非課税枠には法定相続人の人数に応じるという制限があります。

死亡保険金が、非課税枠以上の生命保険には一時所得として受け取るという方法が有効です。

「保険料支払いと受取人を相続人・被保険者を被相続人」の生命保険に加入し、保険料は相続人に贈与します。この場合、被相続人の死亡時に相続人が受け取る保険料は、一時所得の対象となり所得税の対象です。

しかし、相続税よりも所得税の課税率が低いのであれば、少ない税負担で相続人にまとまった資金を贈与できます。

相続税申告のための税理士報酬を前払いする

相続税の申告を税理士に依頼する予定であれば、その報酬を先払いしておくことで相続財産を減少させることが可能です。

ただし、依頼料の前払いに対応していない税理士もあるので、事前に確認するようにしましょう。

相続税対策の方法②:基礎控除額を増やす

二つめの相続税対策としては、基礎控除額を活用する方法があります。

先述したように、相続税には「3,000万円+600万円×法定相続人の人数」という基礎控除があります。

この控除額は法定相続人の人数によって決められているため、法定相続人の人数が多ければその分控除額も増えるという仕組みです。

養子縁組制度を利用する

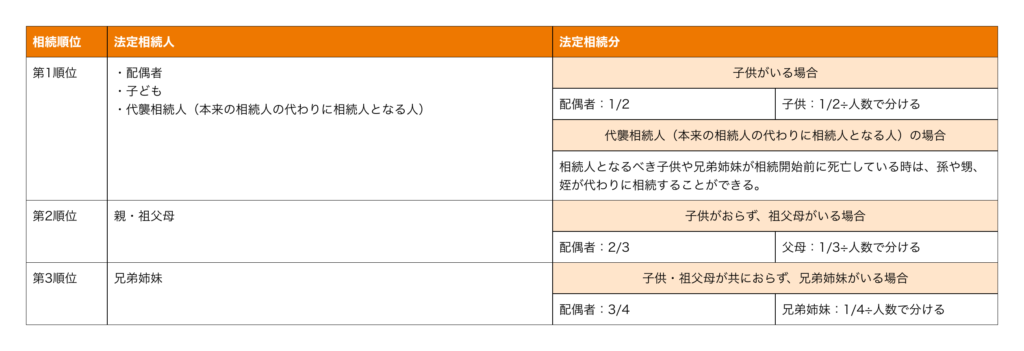

法定相続人を増やす方法として、養子縁組があります。法定相続人の範囲は次のとおりです。

基本的に法定相続人は、配偶者と順位の高い血族になります。代襲相続人が出ない限り孫は相続できないため、孫と養子縁組することで孫も法定相続人となり相続できるようになるのです。

このように、本来相続人となれない人と養子縁組することで法定相続人を増やせます。

しかし、いくらでも養子縁組すればいいというわけではないので注意しましょう。法定相続人として計算される養子の人数には、次のような決まりがあります。

- 実子がいる場合:養子は1人まで

- 実子がいない場合:養子は2人まで

また、本来相続するはずではない人が相続人となることで、相続人間のトラブルに発展する可能性もあります。

養子縁組する場合は、他の相続人の了承を得るなどトラブルを避ける対策も同時に進めることが大切です。

相続税対策の方法③:税制度や相続に関わる制度を利用する

三つめの対策方法には、税制度や特例などの制度を活用することが挙げられます。

まずは、そうした制度を利用できる条件を満たしているかを事前に調べておきましょう。

小規模宅地等の特例を利用する

相続財産に土地が含まれる場合、一定の条件を満たすことで「小規模宅地の特例」を適用でき、相続税評価額を下げられます。

小規模住宅地の特例では、土地の使用目的や面積に応じて次のように評価額を下げることが可能です。

| 土地の使用目的 | 面積の上限 | 減額割合 |

|---|---|---|

| 特定居住用宅地等 | 330㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

| 特定事業用宅地 | 400㎡ | 80% |

参考元:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

家なき子特例を利用する

上記の小規模宅地の特例を利用するには、被相続人と同居している親族である必要があります。つまり、被相続人と同居していない親族が相続する場合は小規模宅地の特例を利用できません。これを解消するための制度が「家なき子の特例」です。

家なき子の特例では、被相続人と同居していなかった親族が自宅を相続する場合に、小規模住宅地の特例同様に評価額を80%まで減額できます。

ただし、家なき子の特例を適用できる条件も定められています。

具体的には、以下のようなものです。

- 配偶者や同居の親族がいない

- 相続開始前3年以内に自己所有の持ち家(配偶者所有含む)に住んでいない

- 対象の宅地を相続税の申告期限まで引き続き所有している

- 相続開始前3年以内に「三親等内の親族」や「相続する人と特別の関係がある一定の法人」の所有家屋に住んでいない

- 相続開始時点で住んでいる家屋を過去に所有したことがない

上記通り、細かい適用要件となっているため、しっかり確認しておくようにしましょう。

広い土地の相続税評価額を下げる

面積の広い土地を所有している場合、相続時に「地積規模の大きな宅地の評価」を適用することで評価額を大きく下げられます。

地積規模の大きな宅地の評価では、三大都市圏の500㎡以上の宅地、三大都市圏以外では1,000㎡以上の宅地を所有している場合に条件を満たすことで適用できます。

評価の計算が難しいため、該当の土地を所有している場合、一度専門家に相談してみるとよいでしょう。

死亡退職金や弔慰金の非課税枠を利用する

死亡退職金や弔慰金にも非課税枠があるため、被相続人が会社の経営者などである場合に、相続税の減額が見込めます。

- 死亡退職金の非課税枠=500万円×法定相続人の人数

- 弔慰金の非課税枠(業務上の死亡の場合)=給与3年分相当額

- 弔慰金の非課税枠(業務上以外の死亡の場合)=給与半年分相当額

| 死亡退職金や弔慰金の非課税枠 | |

|---|---|

| 死亡退職金 | 500万円×法定相続人の人数 |

| 弔慰金(業務上の死亡の場合) | 死亡時の月額給与3年分相当額 |

| 弔慰金(業務外の死亡の場合) | 死亡時の月額給与半年分相当額 |

参考元:No.4120 弔慰金を受け取ったときの取扱い|国税庁

死亡退職金や弔慰金を未払い退職金として計上することで、会社の純資産を減少でき自社株の評価額を下げられるため、会社の相続対策としても活用できます。

上記のような方法を活用することで、相続税対策となります。特に、生前贈与は相続財産を減らせるだけでなく、自分の希望通りの相続ができるというメリットがあります。

以下では、生前贈与についてさらに詳しく解説していきます。

対応しておきたい争族対策6選

争族対策①:遺言書をのこす

遺言書とは、「遺産を誰にどのくらい渡すか」といった内容を定めた法的効力のある書面です。相続人は遺言で指定された通りに遺産を分け合う必要があるため争う余地がなく、最も有効的な争族対策と言えます。

ただし、先述の通り遺産の中には不動産など分割が難しいものもあります。遺産によっては完全に平等な分配ができない恐れがあるため、「なぜ・どんな思いでこのような分配に決めたのか」という根拠も書いておくことが大切です。

争族対策②:相続人となる家族を把握する

多くの場合、相続人となるのは故人の配偶者や子、兄弟姉妹などです。法律で相続人となれる優先順位が定められています。

- 配偶者:常に相続人

- 子供(亡くなっていれば孫):第1順位

- 父母(亡くなっていれば祖父母):第2順位

- 兄弟姉妹(亡くなっていればその子供):第3順位

第1順位の人がいなければ第2順位の人が、第2順位の人もいなければ第3順位の人が相続人となります。

しかし故人が知らないうちに養子を迎えていたり、婚外子がいたりする場合は事前に相続人の存在を明確にしておかないと、トラブルになりやすいため注意が必要です。

争族対策③:相続財産の一覧表も作成しておく

遺産を相続するとなれば、遺言書の捜索や財産・相続人の調査が始まります。

遺産分割協議をスムーズに進めるため、そして相続人の負担を軽減させるために、一目で全財産を把握できる覧表を作成しておくことをおすすめします。

相続人は遺された物から相続可能な財産を洗い出しますが、本人でない以上すべての財産を見つけることは困難です。近年はオンラインの銀行や証券に資産を預けるなど、相続人も把握しきれないデジタル資産が遺されるケースも増えています。遺産分割協議や相続税の申告が終わってから新たに財産が見つかると、再度の手続きが必要となるなど面倒です。

争族対策④:生命保険に加入する

生命保険は、上手に活用すれば争族の防止につながります。

先述の通り不動産や自社株など分割が難しい財産があると、遺産分割の際に家族同士で争いが起きやすいです。とはいえ共有にするとその相続人の遺族へ引き継ぐ際にトラブルになり、特定の人が引き継ぐと他の相続人から不満が出る恐れがあります。

しかし生命保険に加入していれば、特定の人に不動産や自社株を相続してもらい他の人はそれと同等の保険金を相続してもらうといった対応が可能です。なお、生命保険の保険金は契約上の受取人のみが受け取れる財産なので、他の相続人に保険金を分け合うよう求めることはできません。

争族対策⑤:分けにくい財産を現金に換える

不動産や車などの実物資産がある場合、あらかじめ売却して現金に換えておくこともおすすめです。現金であれば分割しやすく、納税資金の準備にもなるというメリットがあります。

ただし、土地や建物は利用状況により相続税評価額を下げることができますが、金融資産の現金は額面通りの評価額となるため、現金に換えると相続税が高くなる恐れがあります。メリット・デメリットや実際の状況を踏まえ、対応を検討しましょう。

争族対策⑥:家族信託を活用する

家族信託は、資産所有者が特定の目的(老後の生活、介護、その他必要な支出の管理など)に基づいて、自身の不動産や預金などの財産を管理する権限を家族に与える制度です。要するに、「家族が家族のために行う資産管理の枠組み」と言えるでしょう。高齢化や認知症のリスクに備えるためだけでなく、財産の遺産計画に柔軟に対応する手段として、注目されています。

家族信託のメリット

家族信託の主なメリットは、心身が健康な状態のうちに、自分の意向に沿った財産管理を信頼のおける家族に委ねることができる点です。また、子どもにとっては高齢の親の財産管理を容易に行うことができます。さらに、家族信託は遺言書の代わりとして有効に活用できる点もメリットと言えます。

家族信託のデメリット

家族信託には注意点もあります。すでに認知症などの理由で意思能力を喪失している個人との契約が制約されること、さらに財産に関する管理以外には適用が限定されることなどです。例えば、日常生活の支援や介護施設への入所手続きなどの身上監護には適用されない点が課題と言えます。

生前贈与の種類は4つある

前述した生前贈与は相続税対策になりますが、贈与税が課せられるため贈与税対策をすることをおすすめします。生前贈与の仕方によって、贈与税の控除などが異なるので理解を深めていきましょう。

- 暦年贈与

- 住宅取得等資金の贈与

- 贈与税の配偶者控除

- 結婚・子育て資金の一括贈与

暦年贈与

1月1日から12月31日まで(暦年)の贈与額合計に対して課税される方法が暦年贈与です。年間の贈与額から基礎控除110万円を差し引いた額に課税されるため、年間の贈与額を110万円以内におさえることで贈与税の負担がなくなります。

ただし、贈与する人の贈与額の合計ではなく、受け取る人の年間贈与額である点には注意が必要です。

住宅取得等資金の贈与

住宅の購入や増改築のための資金として贈与する場合、最大1,000万円までを控除できます。

年齢や住宅の条件があるため、事前に確認するようにしましょう。

贈与税の配偶者控除

贈与税の配偶者控除とは、「おしどり贈与」とも呼ばれ、婚姻期間20年以上の夫婦間での贈与の場合に利用できる優遇措置です。この制度では、居住用不動産もしくは居住用不動産の購入資金を配偶者に贈与する場合、最大2,000万円までを控除できます。

また、暦年贈与の110万円の基礎控除との併用もできるため、合計2,110万円までなら贈与税を掛けずに贈与できるのです。

参考元:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

結婚・子育て資金の一括贈与

結婚資金や子育て資金として贈与する場合、最大1,000万円(結婚のための資金の場合300万円まで)までを控除できます。20歳以上50歳未満の子や孫への結婚資金・子育てのための資金を金融機関に口座を開設して贈与することで適用できます。

参考元:No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税け取ったときの取扱い|国税庁

生前贈与をするときの注意点

生前贈与する場合、気を付けなければ高額な贈与税を課せられてしまう可能性があるので注意が必要です。ここでは、それぞれの生前贈与の注意点を解説します。

暦年贈与をするときの注意点

暦年贈与の注意点としては、次のようなことが挙げられます。

- 定期贈与と見なされないようにする

- 銀行振込にする

- 死亡時から3年以内の贈与は相続税の対象になる

定期贈与と見なされないようにする

暦年贈与する場合、定期贈与と見なされないように注意する必要があります。

定期贈与とは、一定期間定期的に贈与する契約のことをいいます。定期贈与と見なされてしまうと、暦年贈与の基礎控除を適用できなくなる可能性があります。

例えば、毎年100万円を10年間贈与する場合、定期贈与と見なされると「1000万円を受け取る権利」を贈与したことになり1,000万円が贈与税の対象となります。

定期贈与と見なされないためには、次のような対策が有効です。

- 贈与の額や贈与日を変える

- 贈与毎に贈与契約書を作成する

定期的な贈与ではなく、一回ごとの贈与であるように贈与日や額を変更し、贈与毎に契約を作成するとよいでしょう。

銀行振込にする

贈与では、贈与したという明確な証拠を残しておくことで後々トラブルになることを防げます。銀行振込なら贈与の記録を簡単に残せ、明確な証拠となります。

手渡しで現金を贈与すると、証拠がなく税務署から否認される可能性があるので注意しましょう。

死亡時から3年以内の贈与は相続税の対象になる

死亡時からさかのぼって3年以内に贈与した分は、相続財産に加算され相続税の対象となるので注意しましょう。

亡くなる直前に贈与した場合、相続財産を減らすための贈与と見なされてしまうため贈与税に加算されます。

ただし、すでに支払った贈与税額は相続税額から差し引かれます。高齢になってから贈与をする場合は、生前贈与加算されないように注意しましょう。

住宅取得等資金の贈与をするときの注意点

住宅取得等資金の贈与の非課税枠を利用して贈与し贈与税が0円の場合も、贈与税の申告が必要です。

贈与税がかからないからといって申告をしないでいると、非課税枠が利用できない場合やペナルティが課せられる可能性があるので注意しましょう。

また、住宅取得の支援をして子どもが住宅を購入した場合、将来の相続時に小規模住宅の特例が適用できない点にも注意しましょう。小規模住宅の特例は、同居親族が相続する場合のみ適用できます。

同居しない場合でも家なき子の特例を利用すれば評価額を下げられますが、賃貸暮らしであることが条件です。同居せず持ち家を持っている場合、この特例は利用できず高い評価額での相続税の計算となってしまいます。

贈与税の配偶者控除を利用するときの注意点

贈与税の配偶者控除を利用する場合、不動産取得税や登録免許税が課せられる点に注意しましょう。相続で不動産を所有した場合は不動産取得税は課せられませんが、贈与の場合は課せられます。

ただし、一定の条件を満たすことで軽減措置を適用できるので専門家に一度相談してみるとよいでしょう。

結婚・子育て資金の一括贈与をするときの注意点

結婚・子育て資金の一括贈与の場合、結婚子育て以外の目的で資金を活用すると贈与税の対象となるので注意しましょう。

また、受け取った側が50歳になるまでに資金を使いきれない場合と、50歳になる前に贈った側が死亡し使い切れていない場合は、相続税・贈与税の対象となります。子や孫が多くいる場合、公平に贈与しなければ相続時に相続人間でトラブルに発展する可能性もあるので注意しましょう。

生前から相続税対策をはじめよう

相続税対策についてポイントとなる考え方や具体的な対策方法をご紹介しました。多くの財産を相続したい一方で、遺族に高額な相続税の負担がかかることも少なくありません。

生前から相続税対策しておくことで、残された家族の負担を減少できるでしょう。

相続財産が不動産ばかりで現金がない場合、遺族が相続税を支払えないこともあります。税金の支払いに備え、現金を準備しておくことも重要です。

十分な相続税対策、スムーズな相続ができるようにしましょう。

持ち家にはリースバックという選択肢も

一建設株式会社の提供する「リースバックプラス+」では他社にはない仕組みを取り入れ、様々なニーズに応えることができる2つのプランを用意しています。

売却後に賃貸契約を更新していくことが可能な「標準プラン」は、賃貸として住んだ長さに応じて再購入時の価格が下がる仕組みを、業界で初めて導入しています。最短でも10年間、再購入価格が下がっていきます。また賃貸3年目以降は新築物件への引っ越しも可能という、こちらも業界初の試みです。

一方、比較的早期の買い戻しを計画している方や一時的な資金調達の方には「定期プラン」が向いています。こちらのプランでは、最大1年間の賃料が0円(以降は定期期間に応じて賃料設定)になる「賃料優遇タイプ」と、定期借家契約の期間を2年~5年と限定することで買戻価格が売却価格と同額(諸経費が別途かかります)となる「買戻優遇タイプ」があります。

また両プラン共通して、より快適で安心な生活のためのサポートサービスなども利用可能です。

このように、一建設株式会社の「リースバックプラス+」には、将来設計に合わせた充実のプランが用意されています。

リースバックをご利用になるなら、選べるプランと充実の特典が魅力の「リースバックプラス+」をご検討ください。

まとめ

自分の家族にはできるだけ多くの財産を遺したいと思う方は多いと思いますが、「3,000万円+600万円×法定相続人の数」のラインを超える財産は相続税の課税対象となります。財産が多いほど、相続税という面で家族に大きな負担をかける恐れがあるため、生前から相続税対策を講じておくことが大切です。また、遺産分割について家族間で揉め事が起こらないよう、遺書を作成するなどの争族対策もしておきましょう。

よくある質問

5,000万円を相続する場合の相続税はいくらになりますか?

相続財産が5,000万円ある場合、配偶者・子供1人であれば「40万円」、配偶者と子供2人なら「10万円」、配偶者と子供3人以上なら相続税はかかりません。

一方で配偶者はおらず相続人が子供だけの場合、子供1人なら「160万円」、子供2人なら「80万円」、子供3人なら「20万円」の相続税がかかります。

2013年以前は「5,000万円+1,000万円×法定相続人の数」が税対象のボーダーラインとされていましたが、税制改正により基礎控除額が下がったため、相続財産が5,000万円でも相続税が課せられる場合があります。

暦年贈与における基礎控除110万円はいつ廃止になりますか?

本記事では相続税対策として、贈与税の基礎控除額である110万円に注意しつつ生前贈与をすることも有効と述べました。なお、現在は死亡時からさかのぼって3年以内に贈与した分は相続財産に加算され相続税の対象となりますが、令和5年度の税制改正大綱では、2024年1月1日以降の贈与についてはこの期間を7年に延長するとしています。

さらに一説によると、「暦年贈与における110万円の非課税枠がなくなり、生前に故人から受けた贈与は故人の贈与が発生した時点で、一律で相続税の課税対象となる」かもしれないと語られています。

この相続・贈与の一体化について明確な実施日は公表されておらず、政府はあくまで「絶えず見直しを続けていく」という方針のみ公表しています。廃止が決定したわけでなく、あくまで「可能性がある」と認識したうえで随時最新の情報を確認しておくと良いでしょう。

マンションの相続税の計算方法を教えてください。

以下の計算式によって、マンションの相続税を計算できます。

マンションの相続税=(相続税評価額 – 控除額)× 税率

相続税評価額:敷地部分と建物部分のそれぞれの評価額を合算することで、マンション全体の相続税評価額を導き出すことができます。

税率:相続税評価額により異なります。

<計算例>

5,000万円以下のマンションの場合の所得税を計算してみましょう。

今回の計算例では、マンションだけの場合を想定していますので、相続税を算出する際は、以下参照のページの「相続税の速算表」の税率や控除額を適用します。

5,000万円以下の資産の場合、税率は20%で、控除額が200万円です。

したがって、上記の計算式に当てはめると、

(5,000万円-200万円)×0.2=960万円となり、相続税は960万円です。

なお、マンションの相続では、基礎控除と配偶者控除を利用することで、相続税の支払い額を大幅に抑えることができます。相続税評価額を基礎控除が上回る場合、相続税が0円になる場合もあります。詳しくは、以下の関連リンクを参照してください。

[関連リンク]